身元保証

身元保証サービスの仕組みと契約内容のポイント

前回のコラムでは、なぜ今「身元保証」が必要とされているのか、その背景についてご紹介しました。 今回は一歩踏み込んで、「では実際に、どんな内容をどこまで保証してくれるのか?」という具体的な中身に迫ります。「医療の同意もしてもらえる?」「葬儀や遺品整理までお願いできる?」「費用はどれくらい?」――

そうした疑問をお持ちの方に向けて、契約の仕組みやお金の流れまで、わかりやすく解説します。

目次

どんな内容を保証してくれるのか

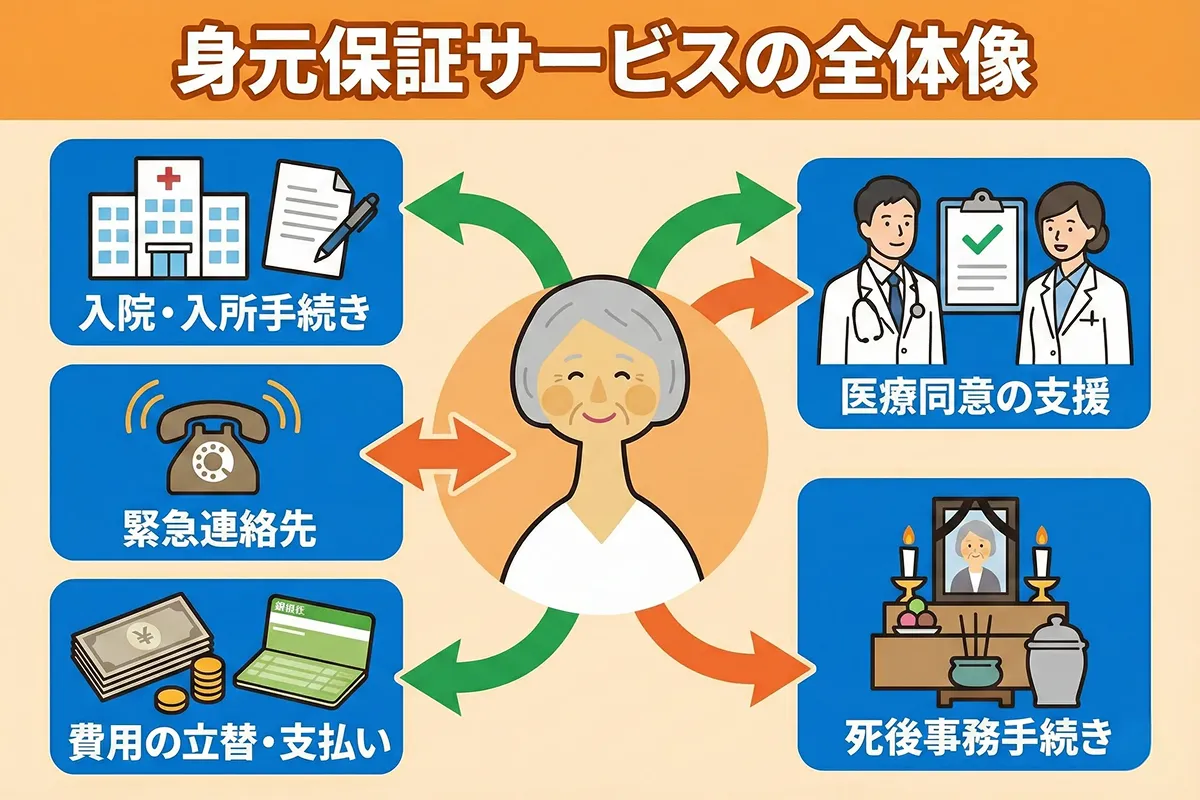

身元保証サービスでカバーされる範囲は広く、医療や介護の場面だけでなく、死後に至るまでを見据えた内容になっています。以下のような場面で支援が行われます。

- 医療機関や介護施設での「入所・入院手続き」

- 医療同意に関する支援

- 費用の立替や未払い時の一時対応

- 死後の事務手続き

医療機関や介護施設での「入所・入院手続き」

本人が病院や施設に入る際には、保証人を求められるケースが多く見られます。

これは、費用の未払いを防ぐとともに、緊急時の連絡先を確保するためです。

病院や施設が安心して受け入れを行うためにも、保証人の存在が大切とされています。

医療同意に関する支援

入院中や入所中に、本人の判断能力が低下してしまうことがあります。その場合に、本人について、緊急手術等が必要となった場合に、誰かが、これに対して同意をする必要があります。

また、延命措置を行うかどうかについても本人は意思表示ができないので、これに関しても誰かが判断をする必要があります。

これらに関しては、後見人(法定後見・任意後見)であっても行うことができません。

この問題に対処するには、「尊厳死宣言公正証書」をあらかじめ作成しておく必要があります。

これは、本人が意思表示することができない場合に備えて、本人がどの程度の医療行為(手術・延命措置)を希望するかを書面にて意思表示をしておくというものです。

身元保証サービスの中には、この「尊厳死宣言公正証書」の作成支援も含まれていることもあり、事業者にこの公正証書を預けておくことで、いざというときに、事業者が本人に代わりこれを医療機関等に提出することで、本人の意思を示すことが可能となります。

費用の立替や未払い時の一時対応

保証内容によっては、施設利用料や医療費の一時立替を行うサービスもあります。

保証内容によっては、様々なサービスがあります。例えば、本人が費用等を支払えないような場合には、一時的に、立て替え払いを行ったり、本人の財産管理を代行している場合には、本人に代わり、銀行口座から払い出し、支払いを行うこともあります。

このような仕組みにより、本人の支援を行います。

支払い手続きがスムーズに進むよう支援されています。

死後の事務手続き

本人が亡くなった後、火葬、納骨、遺品整理、役所への届出などを代行する「死後事務」も、多くのサービスで提供されています。

このような支援は、家族がいない・いても頼れないという方にとって、非常に重要な備えとなります。

契約の流れ

「身元保証って、誰でもすぐに契約できるの?」という疑問を持つ方も多いと思います。

実際には、サービス提供者によって段階的な手続きが設けられています。

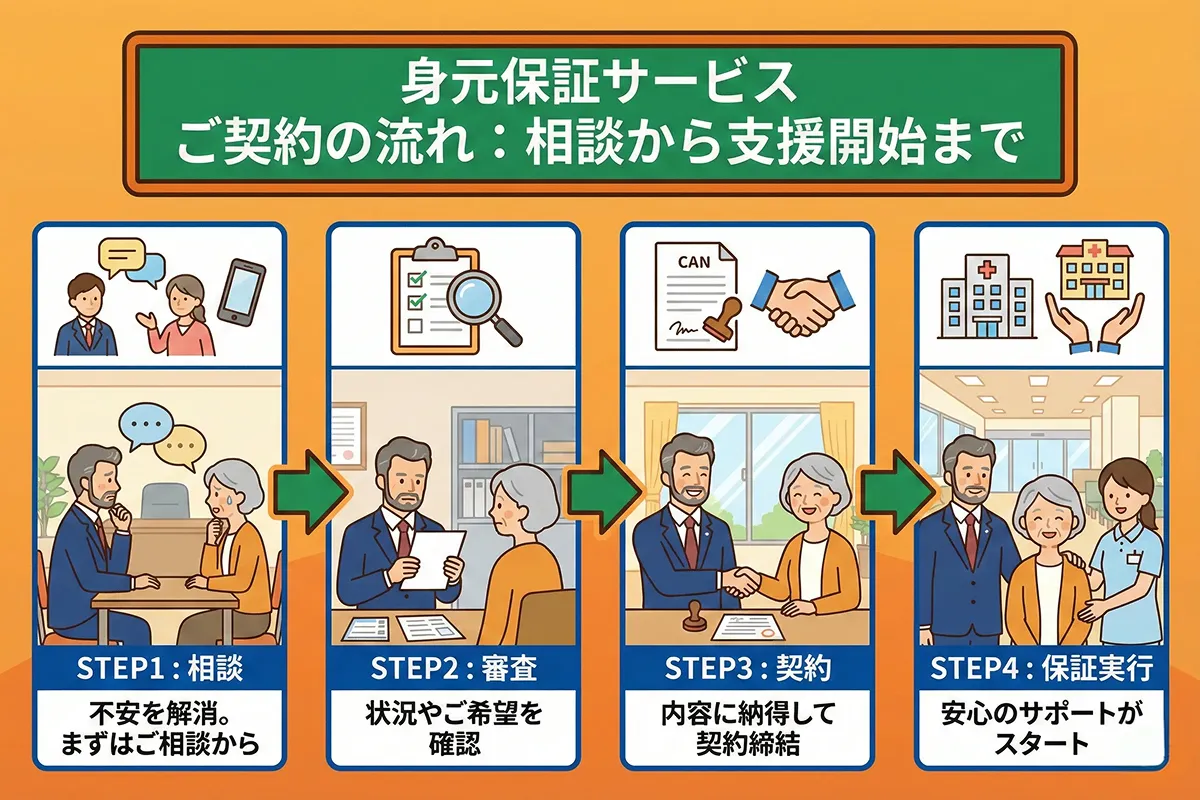

STEP 1:問い合わせ・相談

まず最初のステップは、本人や家族、または介護サービスのスタッフなど支援に関わる方からの問い合わせや相談です。

身元保証を検討している背景や事情はさまざまで、「今は元気だけど将来に備えたい」という方もいれば、「入院が決まったので急ぎで保証人が必要」といった切迫した状況の方もいます。

そのため、はじめに行うのが初回面談です。

対面、またはオンライン(Zoomや電話)で実施されることが多く、以下のような点を丁寧に確認していきます。

- 現在の生活状況(ひとり暮らしか、ご家族との同居かなど)

- 健康状態や持病の有無

- 支援を希望する内容

- 保証を必要とする時期や急ぎ度

- 契約を結ぶ意思と理解の有無

こうしたヒアリングを通して、どのような保証支援が適しているかを検討し、必要に応じて身元保証以外の制度(成年後見や信託など)の利用も視野に入れたアドバイスが行われる場合もあります。

STEP 2:審査

契約には一定の審査が伴います。

とはいえ、銀行ローンや賃貸契約のように厳格なものではなく、あくまで安心して契約を継続していけるかを確認するための手続きです。

具体的には、

- 預託金の準備が可能か

- 支援が本当に必要な状況か

- 契約を無理なく継続できるか

- 契約内容について理解し、納得しているか

- 信頼関係を築けるか

といった点を総合的に確認します。

身元保証サービスは、書面上の契約だけでなく、相互の信頼関係のもとに成り立つ仕組みです。

そのため、面談やヒアリングの中で、利用目的や希望の確認、将来への備えの意識などをしっかりと伺う場が設けられるのが一般的です。

STEP 3:契約締結

内容が確定すれば、契約書を取り交わします。

ここには、保証の範囲、費用、連絡先、死後の希望などが明記され、必要に応じて死後事務委任契約や財産管理とセットで結ぶケースもあります。

これらの契約を、より明確かつ法的効力のある形にするために、公証役場で「公正証書」として作成するケースも一般的です。

とくに死後事務に関する希望や財産の管理については、将来的なトラブルを防ぐためにも、第三者である公証人の立会いのもとで契約内容を明文化しておくことが安心につながります。

STEP 4:サポートの開始

契約締結後は、事業者によるサポートが開始します。身元保証の基本的役割は「家族の代わりに動く」こと。

本人の状況や必要性に応じて、様々な場面でサポートが行われます。

日常生活の場面でのサポート

たとえば、高齢者施設や病院への入所・入院が決まった際には、以下のような支援を行います。

- 施設や病院との入所契約書の締結

- 緊急連絡先としての対応

- 医療同意が必要な場合の支援

- 付き添いや対応の調整 など

本人の意思確認が困難なケースでは、あらかじめ契約に基づいて取り決めた内容に沿って、代理で判断を下すこともあります。

死後の事務にも対応

さらに、本人が亡くなった後には、以下のような死後事務にも対応します。

- 火葬、納骨の手配

- 役所・年金事務所などの事務手続き

- 荷物の引き取り・自宅の片付け・遺品整理

これらの対応は、家族や親族が遠方にいる、不在である場合にとても重要なサポートとなります。

費用の目安と預託金の管理

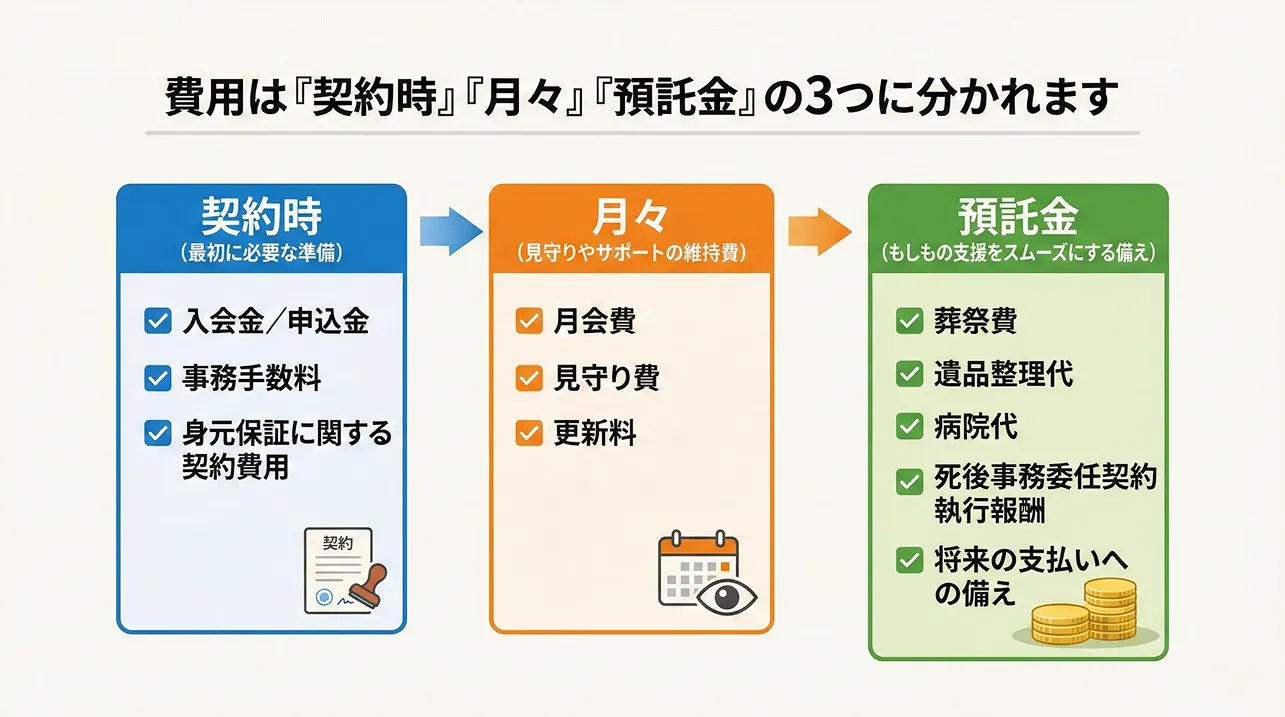

身元保証サービスの費用は、主に「契約時」「月々」「預託金」の3つに分かれます。まずは全体像を押さえておくと、内容がぐっと理解しやすくなります。

身元保証サービスの費用は、一見すると複雑に感じられるかもしれません。

しかし実際は、「契約時」「月々」「預託金」という3つの枠組みで整理すると、全体像がつかみやすくなります。

ここからは、それぞれの費用が どのような目的で必要になるのか、また どんな点を確認しておくと安心なのか を、順番に見ていきましょう。

① 契約時にかかる費用(最初に必要な準備)

まず「契約時の費用」は、サービスを開始するために必要となる初期費用です。

入会金や事務手数料、身元保証に関する契約費用などが含まれ、支援の内容や契約範囲によって金額に幅があります。

契約前には「何に対する費用なのか」「どこまで支援に含まれるのか」を確認しておくと安心です。

② 月々かかる費用(見守りやサポートの維持費)

次に「月々の費用」は、サービスを継続するための料金です。

見守りや緊急連絡体制など、日常的な安心を支える仕組みのために設定されていることが多く、月会費として支払います。

“毎月かかる費用があるかどうか”は事業者によって違うため、契約前に説明を受けておくとよいでしょう。

③ 預託金(もしもの支援をスムーズにする備え)

そして「預託金」は、将来必要になる支払いに備えてあらかじめ預けておくお金です。

急な手続きや支払いが発生した際にスムーズに対応できるようにするための仕組みで、サービス内容によっては死後事務の費用に充てられることもあります。

預託金については、管理方法(信託口座など)や返金条件なども含めて確認しておくことが大切です。

費用の仕組みを理解しておくことで、必要な準備を整理しやすくなり、安心してサービスを検討しやすくなります。

総額費用の目安

身元保証のみの契約であれば、一般的には約50万円前後が相場とされています。

これは、保証人引受や緊急連絡対応など、保証人としての必要最低限の支援に特化したプランで、比較的シンプルな契約内容です。

ただし、どこまで備えたいかによって、必要な費用は大きく変わります。

たとえば、死後の火葬や納骨、遺品整理などの「死後事務」や、相続人がいない場合の「財産の整理・引継ぎ対応」などを含めた包括的なサポートを希望する場合、総額で150万〜300万円以上に及ぶこともあります。

おひとりさまは追加契約が前提になることも

とくに「おひとりさま」の場合、頼れる家族や親戚がいないため、終活設計に必要な複数のサービスをセットで検討する必要があるのが実情です。

これは、本来家族が担うことの多い役割も、契約の中で補う必要があるためです。

たとえば、身元保証のみを引き受ける法人や事業者に依頼した場合、遺言書の作成については「自分で書くように」と案内されることもあります。

あるいは、提携先の弁護士や司法書士を紹介され、遺言書作成費用や遺言執行報酬が別途かかることも少なくありません。

契約前に「中身」と「金額」のバランスを確認

費用の内訳や提供される支援内容は事業者によって異なるため、契約には「どの範囲までサポートされるのか」「その費用はいくらなのか」を明確に確認することが非常に重要です。

- 料金に含まれる支援・含まれない支援はどこまでか

- 追加費用が発生するのはどんな場面か

- 死後事務はどこまで対応してくれるか

- 預託金の管理方法(信託口座かどうか)

- 返金条件・解約時の扱い

預託金の管理はどうする?

身元保証サービスを利用する際、重要な論点となるのが「預託金の管理体制」です。

預託金とは、契約者の死亡後に発生する葬儀費用や遺品整理費用、病院・施設への未払費用などをまかなうために、あらかじめ契約時に預けておくお金のことです。

この資金は、契約者が死亡するまで事業者が管理し、死後に必要な支出に充てられます。

そのため、このお金が適切に、かつ安全に管理されているかどうかは、非常に重要な確認ポイントとなります。

安心できる預託金の管理体制とは?

以下の点がしっかり整備されているか、契約前に確認しておきましょう。

- 信託口での管理かどうか

- 預託金の使い道が明示されているか

- 第三者による監査・報告体制の有無

- 倒産時の対応や返金規定

信託口での管理かどうか

預託金が、運営団体の事業用口座とは分けられた「信託口」によって分別管理されているかは極めて重要です。

信託口とは、仮に運営会社が倒産したとしても、預託金が外部の債権者から守られる仕組みです。

預託金の使い道が明示されているか

契約書やパンフレットに、預託金が何に使われるのか(例:葬儀代、病院費用、遺品整理など)が明記されているかを確認しましょう。

曖昧な表記しかない場合は、十分な説明を求めるべきです。

第三者による監査・報告体制の有無

事業者自身による管理に加え、司法書士、弁護士又は税理士など第三者のチェック体制があるかどうかも大切です。

預託金の残高報告を定期的に利用者へ通知する仕組みがあると、より安心です。

倒産時の対応や返金規定

「倒産時に預託金はどうなるのか?」「契約を途中で解約したら返金されるのか?」といった点は、トラブルを避けるために明確にしておく必要があります。

優良な事業者は、これらのリスクに備えて保証制度や信託管理を導入していることが多いです。

契約前には必ず、「万一のとき、預けたお金はどうなるのか?」という視点で確認しましょう。

まとめ

身元保証サービスは、ただの「保証人代行」ではありません。

本人の生き方・最期の希望を支え、家族や社会の負担を軽減する、社会的な役割を持つ仕組みです。

契約内容をよく理解し、納得したうえで利用することで、「ひとりでも安心して最期まで暮らせる社会」の実現へとつながっていきます。

カテゴリ